相続関連の仕事をしていると、果たしてどれくらい相続税がかかってしまうの?などのご質問をいただくことがよくあります。本来、相続税に関しては、行政書士の仕事ではなく税理士の仕事となります。

ですが、僕は一応は、ファイナンシャルプランナーの有資格者でもありますもので、薄っぺらな知識だけはございます。

今回は、不動産の相続税評価について書きたいと思います。

皆様、遺産分割協議等に係る不動産の評価額と相続税に係る不動産の評価額が違うのはご存知でしょうか?

もっと言うと、不動産の売買に係る評価額も別物になります。

遺産分割の際に不動産の評価額として計算する価格は、固定資産税評価額が基礎となります。

相続税の課税評価額として計算する価格は、土地に関しては通常、路線価方式となり、路線価のない市街化地域外などは、倍率方式となります。

家屋に関しては、固定資産税評価額となります。

固定資産評価額は、実際の市況流通価格に比べ70%程度

路線価に関しては、実際の市況流通価格に比べ80%程度と言われています。

目次

1.路線価による土地の評価額の計算方法

皆様も所有不動産の相続税の評価は、覚えてしまえば割と簡単にできるので試してみてください。

まずは、国税庁が出している路線価http://www.rosenka.nta.go.jp/index.htm

にアクセスし、お住まいの住所を検索してみてください。

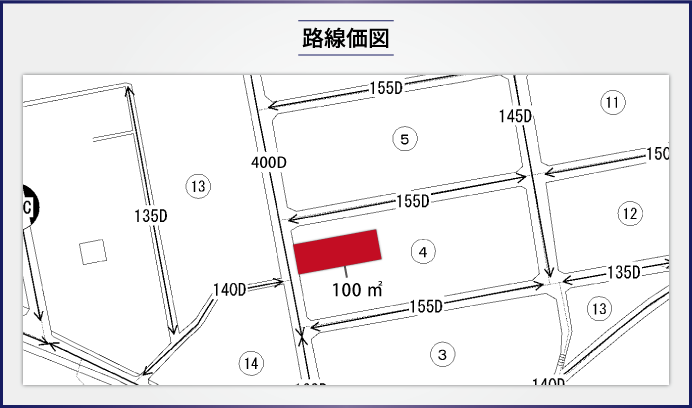

そうしますと下記のような図を表示することができます。

例えば、上記の不動産の場合であれば、矢印の間の「400D」という道路に接しているかと思います。

この「400D」の400は、1㎡あたり400千円という意味になります。つまり、上記不動産は、100㎡ですので、400千円×100㎡=40,000千円 4,000万円が土地の評価となります。

2.借地権割合

ところで数字の後にアルファベットが付いていますがこの「400D」のDとは、一体何なのでしょうか?

実は、このアルファベットは、借地権割合の記号になります。

- 上記の土地が、土地の所有者が別で、借地上に自宅建物が建っている場合(借地権)

- 逆に土地の所有がご自身で、その土地を他人に貸している場合(貸宅地)

- ご自身の土地の上に、ご自身が建物を建て、その建物を他人に貸している場合(アパートやマンション・事業建物等)(貸家建付地)

といった場合にこのアルファベット記号が登場となります。

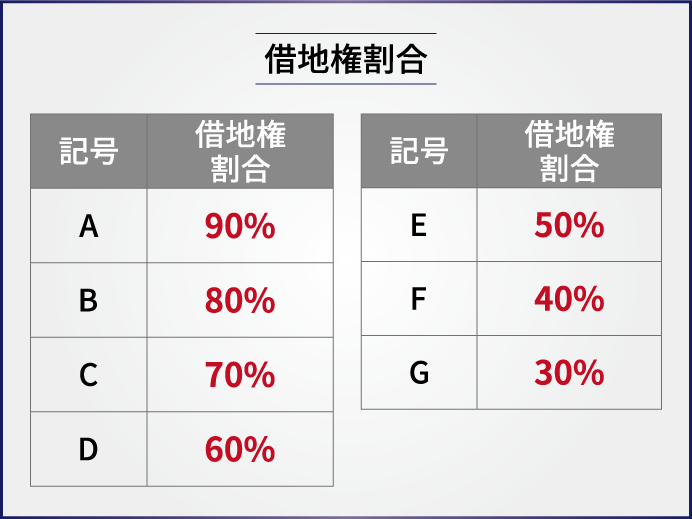

アルファベットの記号が意味する借地権割合いを図に示すと下記となります。

つまり、いくら土地の所有者であるからと言って、他人に土地を貸している場合は、当然に自己の利用が制限されますよね!その利用が制限される分、評価を下げ税金の課税も安くしましょうという施策になります。

上記の例で考えますと

1.上記の土地が、他人から借りている借地であった場合(他人の土地であっても借地権という権利が相続税の対象になります)

上記土地の評価額が4,000万円に対し、D=60%ですから、

4,000万円×借地割合60%=2,400万円 が借地権の相続税評価になります。

2.上記の土地が、自己の所有で他人に貸している場合

4,000万円×(1-60%)=1,600万円 が貸宅地の評価額になります。

3.上記の土地・建物の双方が自己の所有で双方とも他人に貸している場合

4,000万円×(1-借地権割合60%×借家権割合30%×賃貸割合100%)=3,280万円 が貸家建付地の相続税評価額になります。(借家権割合は全国一律で30%、賃貸割合は集合住宅での入居率)

3.路線価の補正について

上記で説明した内容が基本とはなりますが、土地の形状や条件により補正が必要となる場合があります。例えば、土地としていびつなため使いずらかったり、同じ100㎡でも極端に奥行きが長く使いづらい、逆に道路の2面に接していて使い勝手が良い場合などは、補正が必要となります。

主にどのような時に補正が必要となるかを次に列記します。

- 奥行補正・・・同じ面積でも奥行きが長い或いは、短いなどにより使い勝手が良かったり悪かったりする場合の補正

- 不整地形・・・いびつな形をしているために使い勝手が悪い

- 間口狭小・奥行長大・・・道路に面している間口が狭い

- がけ地・・・がけ地に接していて使い勝手が悪かったり土地としての流通価格が低い

- 接道状況に応じた補正・・・側方路線影響加算、二方路線影響加算

等があり、実はこの補正を駆使することで土地の評価を下げ、税金を安く抑えることができたりしますので、補正を得意とする税理士さんなどに相談することは重要となります。

接道状況に応じた補正

路線価を見ていて、ご自宅が2つの道路に接している方もいらっしゃるかと思います。その場合は、計算方法が変わってきますのでご注意ください。

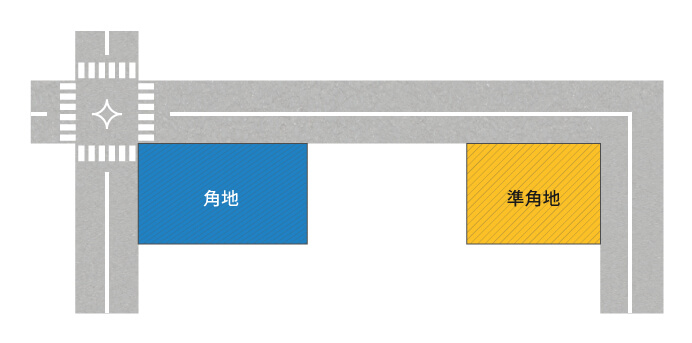

まずは、ご自宅が角地や準角地と呼ばれるご自宅があるかと思います。

図に示すと下記の通りです。

角地は、2つの道路が交差している交差点(T字路も含む)の角にある宅地

準角地は、1つの道路の曲がり角の内側にある宅地

を言います。このような角地などの2つの道路に接している場合を側方路線といい、下記の式にて1㎡あたりの評価額を求めることができます。

宅地1㎡あたりの価格=正面路線の路線価+側方路線の路線価×側方路線影響加算率

(路線価は奥行価格補正を行った後の値)

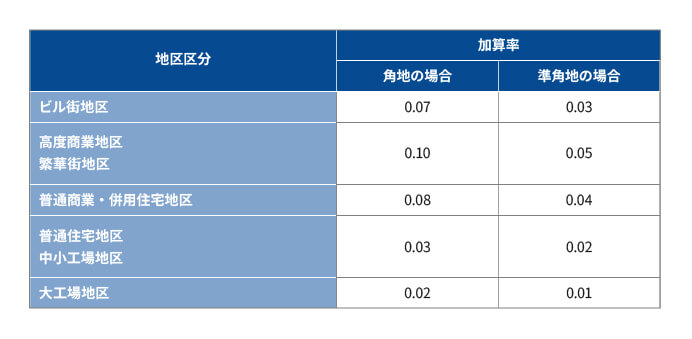

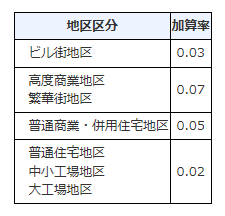

上記の側方路線影響加算率は、下記の表となり、角地と準角地で変わってきます。

また、2つの道路に接している場合で、角地などではなく、正面の道路と裏面の道路に接している場合があります。これを二方路線と言い、この場合も下記の式にて1㎡あたりの評価額を求めることができます。

宅地1㎡あたりの価格=正面路線の路線価+裏面路線の路線価×二方路線影響加算率

(路線価は奥行価格補正を行った後の値)

二方路線影響加算率は、下記の通りとなります。

4.路線価のない地域にお住まいの方

市街化地域以外であったり山林や農地であった場合、場合によっては路線価がない地域の方もいらっしゃたりするケースがあります。

その場合は、各市町村で定められている倍率方式を使用することになります。

この場合の計算方法は、宅地の固定資産税評価額に倍率を掛けて計算します。

こちらも国税庁のページで確認ができますのでご確認ください。

5.小規模宅地等の評価減の特例

上記の手順を追って計算した土地の相続税評価額ですが、その土地が宅地で特定の場合は、小規模宅地等の評価減の特例という相続税評価額を減らせる制度がございます。

どのような場合に評価減が適用できるかと言いますと

- 特定居住用宅地等・・・自宅の敷地を配偶者又は同居親族が相続した場合で限度面積330㎡、減額割合は80%

一番最初の例ですと、4,000万円×(1-80%)=800万円となります。

- 特定事業用宅地等・・・被相続人の事業用宅地を親族が承継、取得したときで限度面積400㎡、減額割合80%

- 貸付事業用宅地等・・・被相続人の貸付事業に使用されていた土地を親族が取得したときで限度面積200㎡、減額割合50%

以上、土地の相続税評価についてでしたが、建物に関しましては、固定資産税評価額が基礎となりますし、あくまでも税金のための評価になりますので、土地の売買などは違った評価になりますのでご注意ください。

上記特例を使用する場合は、必ず、相続税が0だとしても相続開始から10か月以内に相続税の申告が必要となります。

また、相続税の課税は、不動産に限らず、金融資産、有価証券、生命保険等の合算が課税対象となりますのでご注意ください。

コメント